![eyecatch]()

![eyecatch]()

【排気換気】ダイキンの最新エアコンうるさらXが素晴らしい…

2022-05-15![eyecatch]()

アルジーライムシュリンプにはガッカリしている

2022-02-25![eyecatch]()

エーハイム2213のカラカラ音が消えた!

2022-02-22![eyecatch]()

【GodsUnchained】カードの価値のはなし

2022-01-07![eyecatch]()

【底面フィルター】外部フィルターを底面直結で使いたい!

2022-01-01![eyecatch]()

GodsUnchainedに復帰しました

2021-12-27![eyecatch]()

ProtonMailにアクセス不可になって爆死した話

2021-12-24![eyecatch]()

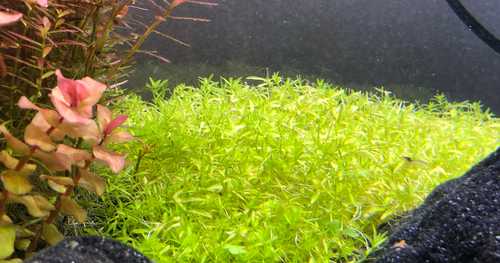

止まっていたパールグラスさん、ついに新芽が!

2021-12-23